Guide de référence sur le revenu, Recensement de la population, 2021

Date de diffusion : le 30 mars 2022 (préliminaire) Mis à jour : le 15 décembre 2022

Passer au texte

Début du texte

Définitions et concepts

Le Programme du recensement a recueilli pour la première fois en 2016, de l’information sur le revenu uniquement à partir de sources de données administratives. Le Programme du Recensement de 2021 a continué d’utiliser les fichiers administratifs pour produire des données détaillées sur les sources de revenu. En plus d’alléger le fardeau de réponse, l’utilisation de données administratives a aussi accru la qualité et la quantité des données disponibles sur le revenu.

L’intégration des données sur le revenu provenant des dossiers d’impôt et des prestations de l’Agence du revenu du Canada dans le questionnaire abrégé du recensement permet la production de statistiques sur le revenu des particuliers, des familles et des ménages au Canada à des niveaux géographiques détaillés.

Utilisées seules ou de pair avec les caractéristiques recueillies à l’aide du questionnaire détaillé du recensement, telles que les caractéristiques ethnoculturelles et celles liées à la scolarité et au travail, les données sur le revenu peuvent faire la lumière sur de nombreux enjeux socioéconomiques qui intéressent les Canadiens et Canadiennes. Par exemple, les statistiques sur le revenu générées dans le cadre du recensement permettent à la population de comprendre les profils de richesse, comme les différences entre les régions géographiques, entre les sexes, entre les groupes d’âge plus âgés et plus jeunes ou entre les groupes de population. Les statistiques sur le revenu indiquent aux Canadiens et Canadiennes les professions et les industries les mieux rémunérées, et, pour les diplômés de niveau postsecondaire, les domaines d’études les mieux rémunérés. Elles permettent également à la population de comprendre les tendances en matière de pauvreté et d’inégalité des revenus.

Les gouvernements utilisent les statistiques sur le revenu pour surveiller le bien-être et élaborer des programmes de soutien du revenu et des services sociaux, comme les programmes de prestation pour enfants, les programmes de l’assurance-emploi, les suppléments de revenu provinciaux et les prestations d’aide sociale.

Les petites et grandes entreprises utilisent les statistiques sur le revenu pour planifier l’emplacement de magasins près des consommateurs et mettre au point de nouveaux produits et services.

Les chercheurs des secteurs privé et public ainsi que les universitaires utilisent aussi les données sur le revenu pour étudier les marchés du travail et les tendances industrielles, et pour comparer les revenus entre les quartiers, les villes ou les régions et les sous-populations, notamment les groupes méritant l’équité, comme les familles à faible revenu, les Autochtones (y compris les Premières Nations vivant dans les réserves), les minorités visibles et les immigrants.

Lors du recensement, les renseignements sur le revenu des particuliers ont été compilés pour la population âgée de 15 ans et plus. Sont compris tous les revenus reçus pendant l’année civile 2020 : imposables et non imposables, permanents et récurrents. Les recettes ponctuelles, comme les retraits forfaitaires de régimes enregistrés d’épargne-retraite (REER) et d’autres régimes d’épargne, les règlements forfaitaires d’assurance ou de prestations de retraite, les gains ou pertes en capital, les héritages et les gains de loterie, ont été exclues.

Les utilisateurs doivent savoir que les définitions du revenu utilisées à Statistique Canada ne correspondent pas toujours aux concepts utilisés par d’autres organismes. Par exemple, la définition du revenu total adoptée par le Programme du Recensement de la population ne correspond pas à celle figurant à la ligne 15000 de la déclaration de revenus et de prestations T1 qu’utilise l’Agence du revenu du Canada aux fins du calcul de l’impôt sur le revenu.

Toutes les variables incluses dans le recensement sont définies dans le Dictionnaire, Recensement de la population, 2021, produit no 98-301-X au catalogue de Statistique Canada. De plus amples renseignements sur le recensement figurent dans le Guide du Recensement de la population, 2021, produit no 98-304-X au catalogue de Statistique Canada.

Le revenu total peut être divisé en deux grandes catégories de revenu : le revenu du marché et les transferts gouvernementaux. Ces dernières peuvent être subdivisées de la façon ci-dessous pour des analyses plus détaillées du revenu.

Pour une illustration de la structure hiérarchique des composantes du revenu, veuillez consulter la figure à l’annexe 2.4 Composantes du revenu en 2020, ou la classification des sources de revenu détaillée.

Le revenu après impôt est une mesure utile des fonds dont dispose le ménage, la famille ou le particulier pour la consommation, l’épargne ou le placement. Il est dérivé en déduisant du revenu total l’impôt sur le revenu. L’impôt sur le revenu se compose de l’impôt fédéral net et des impôts provinciaux et territoriaux.

Il y a aussi plusieurs variables connexes disponibles pour compléter les concepts de revenu :

- gains ou pertes en capital nets;

- retenues sur la paie, à savoir les cotisations à l’assurance-emploi (AE), les cotisations au Régime de rentes du Québec (RRQ) et au Régime de pensions du Canada (RPC) et les cotisations à des régimes de pension agréés (RPA);

- cotisations à des comptes d’épargne, comme les cotisations à des comptes d’épargne libre d’impôt (CELI) et les cotisations à des régimes enregistrés d’épargne-retraite (REER).

En plus des concepts précédents qui sont communs aux deux types de questionnaires, abrégé et détaillé, des variables reliées à la Mesure du panier de consommation (MPC) — un concept de faible revenu élaboré par Emploi et Développement social Canada (EDSC) — sont aussi disponibles (mais uniquement pour le questionnaire détaillé du recensement). En 2018, la Loi sur la réduction de la pauvreté a établi la MPC comme étant le seuil officiel de la pauvreté au Canada. La méthodologie de la MPC fait l’objet d’examens et de mises à jour périodiques. Le Recensement de 2021 présente les statistiques sur le faible revenu selon la MPC de l’année de base 2018, qui est la version actuelle de la MPC en date du jour du recensement. Le revenu disponible pour la MPC est le montant du revenu disponible, après l’ajout du rajustement du mode d’occupation pour la MPC [tableau 2.3 Ajustement selon le type de mode d’occupation pour la Mesure du panier de consommation (MPC), 2020] et après déduction du revenu après impôt des dépenses obligatoires pour la MPC. Les dépenses obligatoires pour la MPC comprennent les retenues obligatoires sur la paie, les dépenses de soins de santé, les frais de garde d’enfants payés et les paiements pour les pensions alimentaires pour les enfants ou le conjoint.

Puisqu’il est possible pour un ménage de cotiser et de payer des dépenses communes comme l’alimentation et le logement, il est souvent utile d’examiner la situation d’une famille ou d’un ménage en faisant la somme du revenu des membres de la famille ou du ménage. Le revenu total et le revenu après impôt ont été dérivés à divers niveaux d’agrégation :

- revenu total de la famille de recensement;

- revenu total de la famille économique;

- revenu total du ménage;

- revenu après impôt de la famille de recensement;

- revenu après impôt de la famille économique;

- revenu après impôt du ménage.

Les définitions de famille de recensement, famille économique, ménage et ménage privé se trouvent dans le Dictionnaire, Recensement de la population, 2021, produit no 98-301-X au catalogue de Statistique Canada. La figure 2.2 Appartenance et situation dans les familles, du Dictionnaire du recensement illustre les liens et les classifications des personnes à chaque niveau d’agrégation.

Des statistiques comme la moyenne ou la médiane peuvent être calculées pour toutes les variables sur le revenu. On trouvera à l’annexe 2.3 Statistiques dérivées, du Dictionnaire, Recensement de la population, 2021, produit no 98-301-X au catalogue de Statistique Canada, des notes sur la méthodologie de production et de dérivation de ces statistiques au niveau de la population et à d’autres niveaux d’agrégation.

En 2021, dans le cadre des mesures visant à assurer la non-divulgation de caractéristiques individuelles, les statistiques sur le revenu moyen et agrégé sont disponibles seulement pour la population échantillonnée, c’est-à-dire qu’elles sont tirées des réponses au questionnaire détaillé du recensement. Les statistiques sur le revenu médian sont la mesure de la tendance centrale qui est disponible pour la totalité de la population (questionnaire abrégé du recensement).

Pour faciliter les comparaisons entre les familles ou les ménages de tailles différentes, on donne aussi les revenus rajustés des familles et des ménages. On les calcule en divisant les revenus des familles ou des ménages par un facteur égal à la racine carrée de la taille de la famille ou du ménage (appelé l’échelle d’équivalence). Ce rajustement pour les différences de taille des familles ou des ménages tient compte des économies d’échelle. Il reflète le fait que les besoins d’une famille ou d’un ménage augmentent, mais à un taux décroissant, à mesure que croît le nombre de ses membres. Ces revenus rajustés conviennent également au calcul d’indicateurs d’inégalité, comme les coefficients de Gini (annexe 2.3 Statistiques dérivées). Les variables sur le revenu rajusté de la famille et du ménage sont les suivantes :

- revenu total rajusté de la famille économique;

- revenu total rajusté de la personne hors famille économique;

- revenu total rajusté du ménage;

- revenu après impôt rajusté de la famille économique;

- revenu après impôt rajusté de la personne hors famille économique;

- revenu après impôt rajusté du ménage.

Dans les produits normalisés sur le revenu qui incluent des données historiques, les montants en dollars ont été ajustés et exprimés, s’il y a lieu, en dollars constants de 2020 à l’aide de la moyenne annuelle de l’Indice des prix à la consommation (IPC) d’ensemble à l’échelle nationale. Plus précisément, le revenu d’une année de référence donnée en dollars courants est ajusté et exprimé en dollars constants de 2020 au moyen de la multiplication du revenu nominal de cette année de référence par un facteur de correction égal à l’IPC de 2020 divisé par l’IPC de cette année de référence.

Répercussions de la pandémie de COVID-19 sur les revenus de la population canadienne

L’année 2020 a été marquée par la mise en œuvre et l’amélioration de plusieurs programmes gouvernementaux de soutien du revenu en réponse aux répercussions économiques de la pandémie de COVID-19. Certains de ces transferts gouvernementaux étaient ponctuels, tandis que d’autres étaient sous forme de paiements récurrents. Dans la classification type des sources de revenu, les nouvelles prestations sont incluses dans la catégorie des transferts gouvernementaux non inclus ailleurs.

Pour faciliter l’analyse des répercussions économiques de la pandémie de COVID-19, d’autres classifications des transferts gouvernementaux, qui distinguent les programmes de soutien du revenu liés à la COVID-19 des autres transferts gouvernementaux, sont possibles. Les composantes des transferts gouvernementaux qui sont propres aux programmes de soutien du revenu liés à la COVID-19 offerts séparément sont les suivantes :

COVID-19 - Prestations et soutien du revenu gouvernementaux

- COVID-19 - Prestations d’urgence et de relance économique

- COVID-19 - Prestation canadienne d’urgence (PCU)

- COVID-19 - Prestation canadienne de la relance économique (PCRE)

- COVID-19 - Prestation canadienne de la relance économique pour proches aidants (PCREPA)

- COVID-19 - Prestation canadienne de maladie pour la relance économique (PCMRE)

- COVID-19 - Prestation canadienne d’urgence pour les étudiants (PCUE)

- COVID-19 - Améliorations aux programmes fédéraux existants

- COVID-19 - Prestations provinciales et territoriales.

Une autre amélioration au Recensement de 2021 est l’inclusion de quelques sources de revenu primordiales pour l’année de référence 2019 qui fournissent des renseignements de base pour évaluer les répercussions économiques de la pandémie de COVID-19. Les sources de revenu disponibles pour l’année de référence 2019 sont le revenu du marché, le revenu d’emploi (y compris les salaires, traitements et commissions et le revenu net provenant d’un travail autonome), les transferts gouvernementaux (y compris les prestations d’assurance-emploi [AE]), le revenu total et le revenu après impôt au niveau individuel. Selon la moyenne annuelle de l’IPC d’ensemble à l’échelle nationale, ces sources de revenu pour 2019 sont présentées en dollars constants de 2020.

Périodes de référence

Les utilisateurs doivent prêter attention aux périodes ou aux dates de référence lorsqu’ils analysent les données sur le revenu avec d’autres variables. La période de référence pour les données sur le revenu est l’année civile 2020, sauf si spécifié autrement. Les variables démographiques recueillies dans le questionnaire, comme l’âge et la situation familiale, reflètent les caractéristiques du répondant le jour de référence du recensement, le 11 mai 2021.

Certaines variables sur le travail ou l’emploi, qui proviennent du questionnaire détaillé, comme les heures travaillées à un emploi salarié ou à son compte et la situation d’activité, s’appliquent à l’emploi occupé pendant la semaine de référence du dimanche 2 mai au samedi 8 mai 2021, et non pas à l’année civile 2020. D’autres variables sur le travail, comme la catégorie de travailleur, l’industrie et la profession, s’appliquent à l’emploi occupé pendant la semaine de référence du dimanche 2 mai au samedi 8 mai 2021 ou à l’emploi le plus récent occupé depuis le 1er janvier 2020. Par conséquent, le revenu d’emploi de 2020 n’est pas nécessairement celui de l’emploi déclaré. Cette situation pourrait être plus prononcée dans certains secteurs industriels en raison des répercussions variées de la pandémie de COVID-19 tout au long de 2020. Les concepts du revenu annuel utilisés offrent une compréhension générale de la situation économique des particuliers dans le contexte du recensement. Les utilisateurs qui s’intéressent aux conditions de travail ou aux salaires horaires à des moments précis devraient envisager d’autres sources de données, comme l’Enquête sur la population active.

Cinq variables sur le travail ont la même période de référence que les données sur le revenu : les semaines travaillées pendant l’année de référence, les semaines travaillées à temps plein ou à temps partiel pendant l’année de référence, la raison principale pour ne pas avoir travaillé pendant toute l’année, la raison principale pour avoir travaillé surtout à temps partiel et le travail pendant l’année de référence. De plus amples renseignements sur le travail se trouvent dans le Guide de référence sur le travail, Recensement de la population, 2021, produit no 98-500-X au catalogue de Statistique Canada.

Dans l’analyse du logement, les données sur le revenu sont utilisées avec les frais de logement pour calculer la variable relative au logement, soit le rapport des frais de logement au revenu. Ce rapport est utilisé dans les indicateurs clés du logement, tels que les indicateurs d'abordabilité du logement et de besoins impérieux en matière de logement. Il y a de légères incohérences, car ces variables sur les frais de logement, de même que leurs composantes (charges de copropriété; paiement annuel pour l’électricité; paiement annuel pour les combustibles; paiement annuel pour l’eau et les autres services municipaux; impôt foncier annuel; paiement hypothécaire mensuel; loyer mensuel en argent; paiement mensuel pour utiliser ou occuper le logement), ont été recueillies soit pour le mois le plus récent, soit pour les 12 mois précédant la période de référence, alors que les données sur le revenu étaient toujours pour l’année civile précédente. De plus amples renseignements sur le logement se trouvent dans le Guide de référence sur les caractéristiques des logements, Recensement de la population, 2021, produit no 98-500-X au catalogue de Statistique Canada.

Questions

Pour le Recensement de 2021, le questionnaire abrégé 2A a été utilisé pour dénombrer tous les résidents habituels de 75 % des logements privés. Le questionnaire détaillé 2A-L, qui comprend aussi les questions du questionnaire abrégé 2A, a été utilisé pour dénombrer un échantillon de 25 % des ménages privés au Canada. Dans le cas des ménages privés vivant dans les communautés des Premières Nations, les établissements métis, les régions inuites et d’autres régions éloignées, le questionnaire 2A-R a été utilisé pour dénombrer 100 % de la population.

Dans le contexte du Recensement de 2021, les renseignements sur le revenu ont été produits à l’aide de fichiers administratifs. Les données pour deux questions liées aux dépenses obligatoires (la question 56 sur les frais de garde d’enfants payés et la question 57 sur les paiements pour les pensions alimentaires pour les enfants ou le conjoint) ont été recueillies dans les questionnaires détaillés 2A-L et 2A-R afin de produire des statistiques liées au concept de faible revenu de la MPC. Pour obtenir de plus amples renseignements, consultez la section Méthodes de collecte et de traitement du présent guide de référence.

Pour obtenir plus de renseignements sur les raisons pour lesquelles les questions du recensement sont posées, veuillez vous reporter aux cinq feuillets d’information qui se trouvent à la page Web En route vers le Recensement de 2021.

Classifications

On peut convertir les variables quantitatives sur le revenu en variables qualitatives pour faire des classifications aux fins de totalisation.

Les bénéficiaires d’un revenu peuvent être classés en fonction de leur source de revenu donnée. Par exemple, les personnes âgées de 15 ans et plus ayant un revenu d’emploi sont classées comme salariés ou bénéficiaires d’un revenu d’emploi.

La population peut aussi être classée en groupes de revenu. Une méthode de classification à cet égard est fondée sur les déciles; les individus sont classés en 10 groupes de revenu contenant des nombres égaux de personnes.

L’idée de diviser les distributions en déciles peut s’appliquer à tout concept de revenu. La variable relative au groupe de décile de revenu après impôt des familles économiques est dérivée du classement du revenu après impôt rajusté de la famille économique et des personnes hors famille économique vivant dans un ménage privé. La variable relative au groupe de décile de revenu total est dérivée du classement du revenu total de la population âgée de 15 ans et plus vivant dans un ménage privé. La variable relative au groupe de décile de revenu d’emploi est dérivée du classement du revenu d’emploi de l’ensemble des bénéficiaires d’un revenu d’emploi vivant dans un ménage privé.

Les personnes, les familles et les ménages peuvent être classés en situation de faible revenu selon différents concepts de faible revenu. La Mesure du panier de consommation (MPC), soit la mesure officielle de la pauvreté au Canada, est disponible pour l’échantillon de ceux ayant rempli le questionnaire détaillé. Les autres concepts de faible revenu (Mesure de faible revenu après impôt [MFR-ApI]; Mesure de faible revenu avant impôt [MFR-AvI]; Seuils de faible revenu après impôt [SFR-ApI]; Seuils de faible revenu avant impôt [SFR-AvI]) sont disponibles pour les deux types de questionnaires, abrégé et détaillé, du recensement.

Ces concepts diffèrent selon la variable sur le revenu utilisée (revenu avant impôt, revenu après impôt ou revenu disponible pour la MPC), le niveau d’agrégation (familles économiques et personnes hors famille économique ou ménages) et la source du seuil applicable.

Le tableau 2.1 Sommaire des lignes de faible revenu du Programme du Recensement de la population de 2021, résume les différentes caractéristiques de chaque mesure.

Les montants des seuils réels pour l’année civile 2020 sont présentés dans les tableaux suivants :

- tableau 2.2 Seuils de la Mesure du panier de consommation (MPC) pour les familles économiques et les personnes hors famille économique, 2020;

- tableau 2.4 Seuils des mesures de faible revenu (MFR-ApI et MFR-AvI) pour les ménages privés du Canada, 2020;

- tableau 2.5 Seuils de faible revenu après impôt (SFR-ApI – base de 1992) pour les familles économiques et les personnes hors famille économique, 2020;

- tableau 2.6 Seuils de faible revenu avant impôt (SFR-AvI – base de 1992) pour les familles économiques et les personnes hors famille économique, 2020.

Pour chacune de ces méthodes, une fois que le faible revenu est établi, il est possible de calculer plusieurs indicateurs de faible revenu :

Concepts au fil du temps

Les concepts du revenu disponibles dans le Programme du Recensement de la population sont élaborés conformément aux lignes directrices et aux recommandations des normes internationales. Statistique Canada examine et met à jour régulièrement la dérivation de chaque composante du revenu pour s’assurer que le concept demeure à jour en fonction de l’évolution de la société et des bases de données. Depuis le Recensement de 2016, des modifications législatives ont été apportées à certains programmes de prestations gouvernementales pour les particuliers, comme l’Allocation canadienne pour enfants et l’Allocation canadienne pour les travailleurs. De plus, la pandémie de COVID-19 en 2020 a donné lieu à la mise sur pied de plusieurs nouveaux programmes gouvernementaux qui visent à offrir à la population une aide financière. Les changements qui touchent diverses catégories de revenus provenant de transferts gouvernementaux sont décrits en détail dans le Dictionnaire, Recensement de la population, 2021, produit no 98-301-X au catalogue de Statistique Canada.

En 2016, la Mesure du panier de consommation (MPC) était l’un des cinq concepts de faible revenu couverts par le Programme du Recensement de la population. Celui-ci a adopté la dernière méthodologie de la MPC à l’époque, soit la MPC de l’année de base 2008, qui a été révisée en 2011. En 2018, le gouvernement du Canada a publié la première Stratégie canadienne de réduction de la pauvreté et a nommé la MPC la mesure officielle de la pauvreté du Canada. Statistique Canada est tenu de réviser régulièrement le seuil officiel de la pauvreté « afin de faire en sorte qu’il reflète le prix courant d’un panier de biens et de services correspondant à un niveau de vie de base modeste au Canada ». Par conséquent, Statistique Canada a lancé un examen exhaustif de la MPC et a établi en 2020 la MPC de l’année de base 2018.

Le Recensement de 2021 adopte ainsi la MPC de l’année de base 2018. Pour obtenir de plus amples renseignements à ce sujet, veuillez vous reporter à la Mesure du panier de consommation (MPC) dans le Dictionnaire, Recensement de la population, 2021. De plus, pour aider à suivre les taux de pauvreté décrits dans la Stratégie canadienne de réduction de la pauvreté, la MPC de l’année de base 2018 est maintenant disponible pour les recensements de 2016 et de 2021.

Deux autres mesures de faible revenu, la Mesure de faible revenu avant impôt (MFR-Avl) et la Mesure de faible revenu après impôt (MFR-ApI), ont également été rajustées pour le Recensement de 2021, afin d’améliorer leur couverture. Contrairement à ce qui a été fait auparavant, les populations vivant dans les territoires et dans les réserves sont maintenant incluses dans le calcul de ces mesures. Pour obtenir de plus amples renseignements, consultez les termes Mesure de faible revenu avant impôt (MFR-Avl) et Mesure de faible revenu après impôt (MFR-ApI), ainsi que le document Statistiques sur le faible revenu pour la population vivant dans les réserves et dans le Nord fondées sur les données du Recensement de 2016 dans la Série de documents de recherche ‒ Revenu, produit no 75F0002M au catalogue de Statistique Canada.

Méthodes de collecte et de traitement

La pandémie de COVID-19 est apparue au Canada au début de 2020 et a touché toutes les étapes du processus du Recensement de 2021, de la collecte des données à la diffusion. Veuillez consulter le Guide du Recensement de la population, 2021, produit no 98-304-X au catalogue de Statistique Canada, pour obtenir des renseignements plus détaillés sur ce sujet.

Les variables sur le revenu ont été établies à l’aide de divers dossiers administratifs d’impôt et de prestations provenant de l’Agence du revenu du Canada (ARC) plutôt que recueillies au moyen des questionnaires.

Dans l’intérêt de la plus grande couverture possible des données sur le revenu, les déclarants et les non-déclarants connus de l’organisme ont été inclus dans le couplage d’enregistrements entre le recensement et la base de données administratives de l’ARC. Les déclarants étaient ceux qui avaient produit une déclaration de revenus pour l’année civile 2020. Les non-déclarants n’avaient pas produit de déclaration de revenus pour 2020, mais certains renseignements administratifs sont disponibles à leur sujet.

Il y avait trois principaux types de données administratives provenant de l’ARC. Le premier provenait des déclarations T1 de revenus et de prestations; cette information n’était donc disponible que pour les déclarants. Le deuxième type était associé aux feuillets de renseignements fiscaux remis par les employeurs (p. ex. le feuillet T4), les institutions financières (p. ex. les feuillets T3, T4A, T4RIF, T4RSP, T5) et les administrateurs de divers programmes gouvernementaux [p. ex. les feuillets T4A(P), T4A(OAS), T4E, T5007]. Les renseignements des feuillets étaient disponibles pour les déclarants comme pour les non-déclarants. Le troisième type de données, aussi disponible pour les déclarants comme pour les non-déclarants, avait trait aux programmes gouvernementaux administrés par l’ARC, comme le programme de l’Allocation canadienne pour enfants et le programme des crédits pour la taxe sur les produits et services ou la taxe de vente harmonisée.

Par conséquent, pour les répondants qui étaient des déclarants, il y avait des renseignements complets pour élaborer toutes les variables individuelles mentionnées dans la section Définitions et concepts. Pour les répondants qui n’étaient pas des déclarants, les renseignements disponibles ne permettaient d’établir que certaines variables. Les variables qui ne pouvaient être produites par les données disponibles l’ont été par imputation. Dans le cas des répondants pour lesquels il n’y a pas eu de couplage avec les dossiers administratifs de l’ARC, il n’y avait aucune donnée; il a fallu procéder par imputation pour établir tous les champs relatifs au revenu. Les détails de la portée et de l’incidence de l’imputation sont donnés dans la section Qualité des données.

Les concepts du revenu disponibles pour l’année de référence 2019, tels qu’ils sont décrits à la section Concepts au fil du temps, sont annexés au recensement au moyen d’un couplage de données avec un fichier du revenu produit annuellement, à l’aide de sources administratives, conformément aux normes conceptuelles adoptées par le recensement.

En plus des données administratives, des données sur les dépenses obligatoires ont été recueillies à l’aide de deux questions figurant dans les questionnaires détaillés 2A-L et 2A-R pour produire des statistiques liées au concept de faible revenu de la Mesure du panier de consommation (MPC) élaboré par EDSC. À la question 56, on demandait aux personnes qui avaient travaillé en 2020 de déclarer les frais de garde d’enfants payés en 2020. À la question 57, on demandait d'indiquer le montant des paiements pour les pensions alimentaires pour les enfants ou le conjoint versés à un ancien conjoint ou partenaire en 2020.

Qualité des données

Le Recensement de la population de 2021 a fait l’objet d’une évaluation minutieuse de la qualité des données. Les diverses activités de certification réalisées pour évaluer la qualité des données du Recensement de 2021 sont décrites dans le chapitre 9 du Guide du Recensement de la population, 2021, produit no 98-304-X au catalogue de Statistique Canada.

L’évaluation de la qualité des données a été effectuée en plus des vérifications régulières et des vérifications de la qualité menées aux étapes clés du recensement. Par exemple, tout au long de la collecte et du traitement des données, l’exactitude de certaines étapes telles que la saisie et le codage des données a été mesurée, la cohérence des réponses fournies a été vérifiée et les taux de non-réponse pour chaque question ont été analysés. De plus, la qualité des réponses imputées a été évaluée aux étapes du contrôle et de l’imputation des données.

Pendant l’évaluation de la qualité des données, un certain nombre d’indicateurs de la qualité des données ont été produits et utilisés afin d’évaluer la qualité des données. Ces indicateurs sont décrits brièvement ci-dessous. Enfin, les chiffres tirés du recensement ont été comparés avec ceux d’autres sources et certifiés aux fins de diffusion.

Les principaux faits saillants de cette évaluation en ce qui a trait aux données sur le revenu sont présentés ci-dessous.

Indicateurs de la qualité des données

Un certain nombre d’indicateurs de la qualité ont été produits et analysés pendant l’évaluation de la qualité des données du Recensement de la population de 2021. Trois indicateurs sont accessibles aux utilisateurs de données pour le contenu du questionnaire abrégé : le taux de non-réponse totale (NRT), le taux de non-réponse par question et le taux d’imputation par question.

Le taux de non-réponse totale (NRT) est l’indicateur principal de la qualité qui accompagne chaque produit diffusé du Recensement de la population de 2021; il est calculé pour chaque région géographique. Il permet de déterminer les cas de non-réponse totale au niveau du logement. Une non-réponse est considérée comme étant totale lorsqu’aucun questionnaire n’est retourné pour un logement ou lorsqu’un questionnaire retourné ne répond pas aux critères de contenu minimum. Vous trouverez de plus amples renseignements sur le taux de NRT au chapitre 9 du Guide du Recensement de la population, 2021, produit no 98-304-X au catalogue de Statistique Canada.

Une non-réponse est considérée comme étant partielle lorsque les réponses à certaines questions ne sont pas fournies pour un ménage répondant.

Le taux de non-réponse par question est une mesure des renseignements manquants en raison d’une non-réponse à une question. En ce qui concerne le questionnaire abrégé, le taux de non-réponse par question comprend à la fois les cas de non-réponse totale et les cas de non-réponse partielle à la question.

Ce taux désigne le nombre total d’unités dans le champ de l’enquête pour lesquelles aucune réponse n’a été fournie à la question, divisé par le nombre total d’unités dans le champ de l’enquête visées par la question. Dans ce contexte, « unités » désigne les unités statistiques à partir desquelles les données sont recueillies ou dérivées (p. ex. les personnes ou les ménages, selon le sujet de la question, que ce soit une caractéristique au niveau de la personne ou une caractéristique au niveau du ménage). Une unité est considérée comme faisant partie du champ de l’enquête si elle appartient à la population cible du recensement (c.-à-d. les logements privés et collectifs occupés par des résidents habituels) et si la question s’applique à cette unité.

Le taux d’imputation par question permet de déterminer la mesure dans laquelle les réponses à une question donnée ont été imputées. L’imputation est utilisée pour remplacer les données manquantes en cas de non-réponse ou lorsqu’une réponse est jugée non valide (p. ex. plusieurs réponses sont fournies alors qu’une seule réponse est attendue). L’imputation est effectuée pour éliminer les lacunes dans les données et réduire le biais attribuable à la non-réponse. En général, pour ce faire, les valeurs des personnes ou des ménages se trouvant dans la même région géographique qui présentent des caractéristiques semblables à celles de l’enregistrement incomplet sont utilisées pour fournir les réponses manquantes ou corriger les réponses non valides.

Le taux d’imputation par question désigne le nombre total d’unités faisant partie du champ de l’enquête pour lesquelles la réponse à une question précise a été imputée, divisé par le nombre total d’unités faisant partie du champ de l’enquête (voir la définition du terme « unités » fournie dans la section ci-dessus concernant le taux de non-réponse par question). En ce qui a trait au contenu du questionnaire abrégé, l’imputation permet de résoudre à la fois les cas de non-réponse totale et les cas de non-réponse partielle (la pondération ne sert pas à la correction des cas de non-réponse totale, contrairement à ce qui est fait pour le contenu du questionnaire détaillé). L’imputation de ménages entiers (IME) est utilisée pour résoudre les cas de non-réponse totale. Tout d’abord, l’occupation ou l’inoccupation des logements non répondants est imputé, puis toutes les données sont imputées pour les logements résolus à la première étape comme étant des logements occupés. L’IME est comprise dans le taux d’imputation par question, y compris l’utilisation de données administratives pour imputer les ménages non répondants dans les régions où les taux de réponse sont faibles (voir l’annexe 1.7 du Guide du Recensement de la population, 2021, produit no 98-304-X au catalogue de Statistique Canada). À l’instar du taux de non-réponse, une unité est considérée comme faisant partie du champ de l’enquête si la question s’applique à cette unité et que l’unité appartient à la population cible du recensement.

Le taux de non-réponse par question et le taux d’imputation par question sont souvent similaires, mais certaines différences peuvent être observées pour une question donnée parce que des étapes additionnelles de traitement de données ont pu être requises. Ces taux ont été vérifiés régulièrement pendant l’évaluation des données, et une analyse détaillée a été effectuée dans le cas d’une différence entre les deux taux relativement à une question, pour s’assurer du caractère approprié du traitement effectué et de la qualité des données. Un écart entre le taux de non-réponse et le taux d’imputation pour une question donnée peut généralement s’expliquer par l’un des deux facteurs suivants :

- Certaines réponses ont été considérées comme étant non valides ou incohérentes à l’étape de contrôle, et une imputation a été nécessaire, et c’est la raison pour laquelle le taux d’imputation est plus élevé que le taux de non-réponse relativement à une question précise.

- Certains cas de non-réponse ont été facilement résolus tôt dans le traitement des données, car une seule résolution était possible selon les réponses fournies à d’autres questions. L’imputation n’était donc pas nécessaire. Cela pourrait expliquer la raison pour laquelle le taux de non-réponse est plus élevé que le taux d’imputation relativement à une question précise.

Pour réduire le fardeau imposé aux Canadiens, Statistique Canada n’a pas posé de questions sur le revenu, mais a plutôt couplé les données des répondants au recensement à celles de divers dossiers fiscaux et de prestations qui sont déjà disponibles auprès de l’Agence du revenu du Canada (ARC). Néanmoins, des indicateurs de la qualité des données sont également présentés pour les concepts du revenu. Bien que ces indicateurs de la qualité des données soient définis différemment, leur interprétation et leur utilisation sont semblables.

Pour les variables du revenu, le taux de non-réponse fournit de l’information sur l’ampleur des renseignements manquants pour les diverses variables du revenu, qui découlent d’enregistrements de l’ARC non couplés. Plusieurs concepts du revenu, comme le revenu total, sont calculés à l’aide de plusieurs éléments d’information tirés des dossiers de l’ARC. Dans certains cas, des parties de l’information manquaient, tandis que d’autres parties étaient disponibles directement à partir des dossiers de l’ARC. Dans ces cas, l’enregistrement a été classé comme une réponse si la plupart des renseignements ont été tirés directement des dossiers de l’ARC. Ainsi, le taux de non-réponse représente la proportion des enregistrements dans le champ de l’enquête pour lesquels la majeure partie du montant de revenu n’a pas été compilée directement à partir des dossiers de l’ARC.

Lorsqu’un enregistrement dans le champ de l’enquête était classé comme une non-réponse, une valeur a été imputée. Comme les variables du revenu sont exprimées en dollars, l’incidence sur les estimations différera selon que la valeur imputée est faible ou élevée. Pour cette raison, l’indicateur de la qualité des données mesurant l’imputation pour les variables du revenu a été défini différemment de sorte à tenir compte du montant en dollars imputé, et est appelé l’impact de l’imputation.

L’impact de l’imputation par question peut être interprétée comme la proportion du total de la variable pour laquelle des valeurs ont été imputées. Comme pour le taux d’imputation par question, l’impact de l’imputation ne tient pas compte des contrôles déterministes. Pour les variables dérivées de diverses composantes, l’impact de l’imputation tient également compte de la proportion des composantes qui ont été imputées. Dans le cadre des mesures visant à assurer la non-divulgation des caractéristiques individuelles, l’impact de l’imputation n’est présentée qu’en fonction des données-échantillon (25 %).

Le tableau 1 ci-dessous présente les taux de non-réponse des principales variables du revenu pour le Canada et pour chaque province et territoire.

Les taux de non-réponse étaient les mêmes pour le revenu total, le revenu du marché, le revenu d’emploi et les transferts gouvernementaux (7,6 % pour le Canada). Cela s’explique par le fait que les renseignements pour la plupart des composantes de ces variables étaient disponibles directement à partir des déclarations T1, des feuillets fiscaux ou des programmes gouvernementaux administrés par l’ARC. Dans la mesure où les renseignements des répondants au recensement pouvaient être couplés à un dossier de déclarant ou à un dossier de non-déclarant (comme il est décrit dans la section Méthodes de collecte et de traitement), les données administratives étaient en majeure partie disponibles pour calculer ces variables du revenu.

Au Canada, les taux de non-réponse étaient plus élevés pour le revenu après impôt (17,6 %) que pour le revenu total (7,6 %). Cette différence était liée exclusivement à l’impôt sur le revenu. Les renseignements sur l’impôt sur le revenu n’étaient disponibles que lorsque les renseignements du répondant au recensement étaient couplés à un dossier de déclarant. Lorsque les renseignements étaient couplés à un dossier de non-déclarant, les données administratives n’étaient pas disponibles pour déterminer l’impôt sur le revenu, mais elles étaient disponibles pour calculer le revenu total.

Au Canada, les taux de non-réponse pour le revenu total et le revenu d’emploi en 2019 (12,8 %) étaient supérieurs aux taux de 2020 (7,6 %). Cela s’explique par le fait que les renseignements d’un plus grand nombre de répondants au recensement n’avaient pas été couplés à un dossier de l’ARC en 2019 comparativement à 2020. Pour les répondants au recensement âgés de moins de 20 ans, les taux de non-réponse étaient plus élevés, probablement parce que les répondants n’ont commencé à produire une déclaration T1 ou à recevoir des feuillets fiscaux que pour l’année 2020. Les taux étaient également plus élevés, mais pas aussi élevés, pour d’autres groupes d’âge en raison d’autres facteurs tels que l’immigration ou le retour de l’étranger en 2020.

Dans l’ensemble des provinces, le taux de non-réponse pour le revenu total variait de 5,8 % à Terre-Neuve-et-Labrador à 8,6 % en Colombie-Britannique, et ce taux était plus élevé dans les territoires. Dans les territoires, ainsi que dans les régions éloignées des provinces, la COVID-19 a présenté certains défis pour la réalisation du Recensement de la population, c’est-à-dire les restrictions de voyage et l’indisponibilité du personnel local ayant causé un impact sur le dénombrement en personne.

| Région | Revenu total en 2020 | Revenu du marché en 2020 | Revenu d’emploi en 2020 | Transferts gouvernementaux en 2020 | Revenu après impôt en 2020 | Revenu total en 2019 | Revenu d’emploi en 2019 |

|---|---|---|---|---|---|---|---|

| pourcentage | |||||||

| Canada | 7,6 | 7,6 | 7,6 | 7,6 | 17,6 | 12,8 | 12,8 |

| Terre-Neuve-et-Labrador | 5,8 | 5,8 | 5,8 | 5,8 | 14,2 | 9,9 | 9,9 |

| Île-du-Prince-Édouard | 6,1 | 6,1 | 6,1 | 6,1 | 16,0 | 10,5 | 10,5 |

| Nouvelle-Écosse | 6,2 | 6,2 | 6,2 | 6,2 | 16,5 | 10,7 | 10,7 |

| Nouveau-Brunswick | 6,1 | 6,1 | 6,1 | 6,1 | 14,5 | 10,1 | 10,1 |

| Québec | 8,3 | 8,3 | 8,3 | 8,3 | 14,7 | 12,1 | 12,1 |

| Ontario | 6,9 | 6,9 | 6,9 | 6,9 | 18,2 | 12,6 | 12,6 |

| Manitoba | 8,2 | 8,2 | 8,2 | 8,2 | 18,9 | 13,9 | 13,9 |

| Saskatchewan | 8,5 | 8,5 | 8,5 | 8,5 | 18,0 | 14,1 | 14,1 |

| Alberta | 8,1 | 8,1 | 8,1 | 8,1 | 19,5 | 14,0 | 14,0 |

| Colombie-Britannique | 8,6 | 8,6 | 8,6 | 8,6 | 19,2 | 13,8 | 13,8 |

| Yukon | 13,5 | 13,5 | 13,5 | 13,5 | 27,6 | 17,3 | 17,3 |

| Territoires du Nord-Ouest | 15,7 | 15,7 | 15,7 | 15,7 | 28,8 | 20,0 | 20,0 |

| Nunavut | 31,6 | 31,6 | 31,6 | 31,6 | 45,2 | 37,6 | 37,6 |

| Source : Statistique Canada, Recensement de la population, 2021. | |||||||

Le taux de non-réponse et l’impact de l’imputation pour les principales variables du revenu à des niveaux géographiques plus détaillés sont également présentés dans des tableaux de données du Recensement de 2021 qui présentent des indicateurs de la qualité des données. Ces renseignements devraient être diffusés le 17 août 2022 dans le cas du questionnaire abrégé et le 30 novembre 2022 dans le cas du questionnaire détaillé.

Les Lignes directrices sur la qualité des données du Recensement de 2021, produit no 98-26-0006 au catalogue de Statistique Canada, fournissent tous les renseignements requis pour comprendre et interpréter les indicateurs de la qualité des données pour le Recensement de 2021, ainsi que des lignes directrices qui permettent de s’en servir correctement. Les indicateurs de la qualité des données sont fournis pour que les utilisateurs soient informés de la qualité des renseignements statistiques et puissent juger de la pertinence et des limites des données en fonction de leurs besoins. En général, les données du Recensement de la population de 2021 sont d’une très bonne qualité, mais dans certains cas, les données doivent être utilisées avec prudence. Il est fortement recommandé que les utilisateurs consultent tous les indicateurs de la qualité des données disponibles pour mieux juger de la qualité des produits de données qui les intéressent.

Certification des chiffres définitifs

Une fois le contrôle et l’imputation des données terminée, les données ont été totalisées de sorte à représenter l’ensemble de la population canadienne. La certification des chiffres définitifs était la dernière étape du processus de validation, qui a permis de recommander la diffusion des données pour chaque niveau géographique et domaine d’intérêt. Selon l’analyse des indicateurs de la qualité des données et la comparaison des chiffres du recensement avec d’autres sources de données, on recommande la diffusion inconditionnelle, la diffusion conditionnelle ou la non-diffusion des données (en de rares occasions, pour des raisons de qualité). En cas de diffusion conditionnelle ou de non-diffusion, des notes et des mises en garde appropriées sont ajoutées aux produits et communiquées aux utilisateurs. Par ailleurs, d’autres sources de données ont été utilisées pour évaluer les chiffres du recensement. Toutefois, puisque le risque d’erreur augmente souvent pour les niveaux géographiques inférieurs et les petites populations, et que les sources de données utilisées pour évaluer ces chiffres sont moins fiables ou ne sont pas disponibles à ces niveaux inférieurs, la certification des chiffres à ces niveaux peut s’avérer difficile.

Les chiffres du recensement sont également assujettis à des règles de confidentialité qui permettent d’empêcher la divulgation de l’identité et des caractéristiques des répondants. Pour en savoir plus sur la protection des renseignements personnels et la confidentialité, veuillez consulter le chapitre 1 du Guide du Recensement de la population, 2021, produit no 98-304-X au catalogue de Statistique Canada. Pour obtenir des renseignements sur la façon dont Statistique Canada trouve l’équilibre entre la protection de la confidentialité et les besoins en données désagrégées du recensement, en accordant une attention particulière au nouveau contenu du Recensement de 2021, veuillez consulter le document Trouver un équilibre entre la protection de la confidentialité et les besoins en données désagrégées du recensement, Recensement de la population, 2021, produit no 98-26-0005 au catalogue de Statistique Canada.

Couplage aux dossiers administratifs — ménages privés

Un couplage réussi aux dossiers fiscaux est une condition préalable pour disposer de statistiques fiables sur le revenu. Comme il est indiqué dans la section Méthodes de collecte et de traitement, les renseignements sur les répondants au recensement pouvaient être couplés à deux types de dossiers de l’ARC selon qu’ils étaient : 1) des déclarants, pour lesquels des renseignements complets sur le revenu pouvaient être tirés des déclarations T1, des feuillets fiscaux et des programmes gouvernementaux administrés par l’ARC, ou 2) des non-déclarants, pour lesquels seuls les renseignements tirés des feuillets fiscaux et des programmes gouvernementaux administrés par l’ARC étaient disponibles. Le niveau ou le taux de couplage global aux dossiers de l’ARC comprend à la fois le groupe des déclarants et le groupe des non-déclarants, tandis que le niveau ou le taux de couplage aux fichiers d’impôt T1 est établi selon le groupe des déclarants T1 uniquement.

En 2021, les renseignements de 92,4 % de la population âgée de 15 ans et plus dans les ménages privés ont été couplés à un dossier administratif de l’ARC. Plus précisément, les renseignements de 82,4 % de la population ont été couplés à un dossier de déclarant, et ceux de 9,9 % de la population ont été couplés à un dossier de non-déclarant. En revanche, en 2016, ces pourcentages ont été de 85,2 % et de 9,6 %, respectivement. Au total, en 2016, les renseignements de 94,8 % de la population ont été couplés à un dossier administratif de l’ARC. En 2016 comme en 2021, le pourcentage de la population dont les renseignements ont été couplés à un dossier de déclarant était plus élevé qu’en 2006, année à laquelle il était de 73,4 %Note 1.

Les taux de couplage aux fichiers d’impôt T1 variaient davantage sur le plan géographique que les taux de couplage aux dossiers de l’ARC. Parmi les provinces, l’Alberta (80,5 %), la Colombie-Britannique (80,8 %) et le Manitoba (81,1 %) ont affiché les taux de couplage aux fichiers d’impôt T1 les plus faibles. Quant à Terre-Neuve-et-Labrador, elle a enregistré le taux le plus élevé, soit 85,8 %. Dans les trois territoires, les taux de couplage aux fichiers d’impôt T1 ont tous été en deçà du niveau national : 54,8 % au Nunavut, 71,2 % dans les Territoires du Nord-Ouest et 72,4 % au Yukon. Lorsque l’on tenait compte à la fois des déclarants et des non-déclarants, le taux de couplage augmentait considérablement. Dans chaque province, les renseignements de 91 % à 94 % de la population ont été couplés à un dossier de l’ARC. Le plus faible taux de couplage aux dossiers de l’ARC pour les territoires était de 68,4 % (Nunavut). Dans la plupart des provinces et au Yukon, environ le tiers des enregistrements n’ayant pas été couplés à un dossier de l’ARC concernaient des ménages non répondants, et les deux tiers concernaient des personnes qui n’ont pas été couplées dans les ménages répondants. La proportion était différente en Saskatchewan, dans les Territoires du Nord-Ouest et au Nunavut, où environ la moitié à deux tiers des enregistrements n’ayant pas été couplés à un dossier de l’ARC concernaient des ménages non répondants.

Dans l’ensemble des provinces et des territoires, les taux de couplage aux dossiers de l’ARC étaient inférieurs d’environ un à quatre points de pourcentage en 2021 par rapport à 2016, sauf au Nunavut, où ce taux était inférieur de 17 points de pourcentage. Ce taux de couplage plus faible au Nunavut était associé à un taux de réponse plus faible. En 2016, les agents recenseurs ont recueilli des données en personne dans les communautés des Premières Nations, les établissements métis, les régions inuites et d’autres régions éloignées. En 2021, la COVID-19 a présenté certains défis pour la réalisation du Recensement de la population, incluant le dénombrement en personne en raison des restrictions de voyage et de l’indisponibilité du personnel local.

Les personnes vivant dans les communautés des Premières Nations, les établissements métis, les régions inuites et d’autres régions éloignées qui ont été dénombrées à l’aide du questionnaire 2A-R ont affiché des taux de couplage aux fichiers d’impôts T1 (51,5 %) et aux dossiers de l’ARC (66,9 %) plus faibles. De plus, ces taux étaient inférieurs à ceux de 2016 (taux de couplage aux fichiers d’impôt T1 de 63,9 % et taux de couplage aux dossiers de l’ARC de 82,2 %). Encore une fois, les taux de couplage plus faibles étaient associés à des taux de réponse plus faibles.

Les taux de couplage variaient selon les différents groupes de population. Par exemple, les taux de couplage aux fichiers d’impôt T1 étaient plus élevés chez les femmes que chez les hommes, alors que les taux de couplage aux dossiers de l’ARC étaient semblables chez ces deux groupes de population. Bien que les taux de couplage aux dossiers de l’ARC étaient plutôt constants d’un groupe d’âge à l’autre, allant de 88,5 % à 93,5 %, les taux de couplage aux fichiers d’impôt T1 augmentaient avec l’âge. Ainsi, le taux de couplage aux fichiers d’impôt T1 représentait un creux marqué de 42,0 % chez les 15 à 19 ans; en revanche, ce taux était de 78,3 % chez les 20 à 24 ans et de 90,6 % chez les 65 ans et plus. Les différences observées dans les taux de couplage aux fichiers d’impôt T1 sont liées aux variations des taux de déclaration entre les divers groupes de population.

| Région | Taux de couplage avec les dossiers fiscaux (%) | ||||

|---|---|---|---|---|---|

| Recensement de 2006 (questionnaire détaillé)Tableau 2 Note 1 | Recensement de 2016 (questionnaire abrégé) — dossier T1Tableau 2 Note 2 | Recensement de 2016 (questionnaire abrégé) — dossier de l’ARCTableau 2 Note 3 | Recensement de 2021 (questionnaire abrégé) — dossier T1Tableau 2 Note 2 | Recensement de 2021 (questionnaire abrégé) — dossier de l’ARCTableau 2 Note 3 | |

| Canada | 73,4 | 85,2 | 94,8 | 82,4 | 92,4 |

| Terre-Neuve-et-Labrador | 77,7 | 88,2 | 95,4 | 85,8 | 94,2 |

| Île-du-Prince-Édouard | 76,8 | 87,0 | 95,2 | 84,0 | 93,9 |

| Nouvelle-Écosse | 75,6 | 85,7 | 95,1 | 83,5 | 93,8 |

| Nouveau-Brunswick | 77,1 | 87,9 | 95,6 | 85,5 | 93,9 |

| Québec | 76,6 | 89,7 | 96,1 | 85,3 | 91,7 |

| Ontario | 71,8 | 83,8 | 95,0 | 81,8 | 93,1 |

| Manitoba | 74,1 | 84,9 | 95,1 | 81,1 | 91,8 |

| Saskatchewan | 75,3 | 85,2 | 94,4 | 82,0 | 91,5 |

| Alberta | 74,2 | 82,4 | 93,8 | 80,5 | 91,9 |

| Colombie-Britannique | 69,8 | 82,9 | 93,1 | 80,8 | 91,4 |

| Yukon | 47,9 | 77,8 | 90,6 | 72,4 | 86,5 |

| Territoires du Nord-Ouest | 35,2 | 76,2 | 87,8 | 71,2 | 84,3 |

| Nunavut | 8,2 | 71,5 | 85,7 | 54,8 | 68,4 |

|

ARC = Agence du revenu du Canada T1 = Déclaration de revenus et de prestations T1

|

|||||

Couplage aux dossiers administratifs — ménages collectifs

En raison des différences dans la méthodologie de collecte, la quantité de renseignements sur l’identité recueillis auprès des différents types de ménages variait. De façon générale, une moins grande quantité de données nécessaires à l’établissement de couplages aux dossiers administratifs était disponible dans certains types de ménages collectifs. En conséquence, les ménages collectifs ont affiché dans l’ensemble des taux de couplage aux fichiers d’impôt T1 (58,3 %) et aux dossiers de l’ARC (66,3 %) inférieurs à ceux des ménages privés.

Les taux de couplage aux fichiers d’impôt T1 et aux dossiers de l’ARC variaient aussi selon les différents types de logements collectifs. Près des deux tiers de la population âgée de 15 ans et plus vivant dans un logement collectif habitaient dans un établissement de soins infirmiers ou une résidence pour personnes âgées. Les taux de couplage aux fichiers d’impôt T1 et aux dossiers de l’ARC des personnes vivant dans ces deux types de logements collectifs ont été de 68,5 % et de 72,2 %, respectivement. Quant aux taux de couplage aux fichiers d’impôt T1 et aux dossiers de l’ARC des personnes vivant dans d’autres types de logements collectifs, ils ont été de 39,8 % et de 55,5 %, respectivement. En revanche, les taux de couplage pour les personnes résidant dans des logements collectifs de services, qui comprennent les maisons de chambres et les pensions, les hôtels, les motels, les terrains de camping, les parcs, les résidences pour étudiants et les résidences de centres de formation et d’autres établissements offrant des services d’hébergement temporaires, ont été parmi les plus faibles. Globalement, les taux de couplage aux fichiers d’impôt T1 et aux dossiers de l’ARC ont été de 10,3 % et de 14,0 %, respectivement.

Les taux de couplage plus faibles et les différents profils démographiques des ménages collectifs comparativement aux ménages privés pourraient avoir une incidence sur la qualité des estimations du revenu pour les personnes vivant dans certains ménages collectifs. À ce titre, les estimations du revenu pour les logements collectifs ne sont pas offertes en produits normalisés; elles sont uniquement disponibles en totalisations personnalisées.

Les taux de couplage aux dossiers de l’ARC des personnes vivant dans des logements collectifs étaient plus faibles en 2021 (66,3 %) qu’en 2016 (77,4 %). En 2016, les agents recenseurs visitaient habituellement les logements collectifs pour recueillir les renseignements. En 2021, comme dans d’autres régions où avait lieu auparavant le dénombrement en personne, des ajustements ont été apportés pour atténuer les risques de la pandémie de COVID-19. Beaucoup moins de logements collectifs ont été visités en personne. Le taux de couplage aux dossiers de l’ARC a ainsi diminué pour la plupart des types de logements collectifs. Seule exception : les établissements correctionnels ou de détention, où le dénombrement à l’aide des données administratives de l’Enquête sur les services correctionnels canadiens a mené à un taux de couplage aux dossiers de l’ARC de 89,2 % en 2021, comparativement à 72,5 % en 2016.

| Type de logement collectif | Population âgée de 15 ans et plus | Taux de couplage avec les dossiers fiscaux (%) | |

|---|---|---|---|

| Recensement — dossier T1Tableau 3 Note 2 |

Recensement — dossier de l’ARCTableau 3 Note 3 |

||

| Total | 638 985 | 58,3 | 66,3 |

| Hôpitaux | 11 015 | 63,1 | 71,7 |

| Établissements de soins pour bénéficiaires internes, comme les foyers collectifs pour les personnes ayant une incapacité et une dépendance | 59 485 | 65,3 | 74,6 |

| Établissements de soins infirmiers et résidences pour personnes âgées | 412 450 | 68,5 | 72,2 |

| Établissements correctionnels ou de détention | 32 755 | 22,9 | 89,2 |

| Refuges | 11 025 | 27,3 | 48,5 |

| Logements collectifs offrant des servicesTableau 3 Note 1 | 65 700 | 10,3 | 14,0 |

| Établissements religieux | 8 565 | 68,3 | 80,9 |

| Colonies huttérites | 26 175 | 81,2 | 86,1 |

| AutresTableau 3 Note 4 | 11 815 | 1,0 | 1,5 |

|

ARC = Agence du revenu du Canada T1 = Déclaration de revenus et de prestations T1

|

|||

Incidence du contrôle et de l’imputation

Compte tenu de la disponibilité des données administratives de l’ARC, la plupart des variables du revenu ont pu être compilées en toute confiance. C’est particulièrement le cas pour les répondants dont les renseignements ont pu être couplés à un dossier de déclarant, car ils présentaient ainsi l’ensemble le plus complet de données administratives sur le revenu. Quant aux répondants dont les renseignements ont pu être couplés à un dossier de non-déclarant, les renseignements de certains champs sur le revenu pouvaient être tirés directement des dossiers de l’ARC. D’autres champs ont nécessité une certaine imputation en fonction des caractéristiques démographiques et des données auxiliaires corrélées de l’ARC. Le tableau 4 présente les méthodes de compilation des données des composantes du revenu et de l’impôt sur le revenu pour les répondants dont les renseignements ont été couplés. Dans le cas des répondants dont les renseignements n’ont pas pu être couplés à un dossier de l’ARC, le dossier sur le revenu en entier a été imputé en fonction des caractéristiques démographiques.

| Composantes du revenu et de l’impôt sur le revenu | Déclarants | Non-déclarants |

|---|---|---|

| Salaires, traitements et commissions | A | A/I |

| Revenu agricole net | A | I |

| Revenu net provenant d’un travail autonome non agricole | A | I |

| Revenu de placements | A | I |

| Revenu d’un régime de retraite privé | A | I |

| Revenu du marché non inclus ailleurs | A | A/I |

| Pension de la Sécurité de la vieillesse | A | A |

| Supplément de revenu garanti | A | A |

| Régime de pensions du Canada ou Régime de rentes du Québec — prestations de retraite | A | A |

| Régime de pensions du Canada ou Régime de rentes du Québec — prestations d’invalidité | A | A |

| Régime de pensions du Canada ou Régime de rentes du Québec — prestations de survivant | A | A |

| Assurance-emploi — prestations régulières | A | A |

| Assurance-emploi — autres prestations | A | A |

| Prestations fédérales pour enfants | A | A |

| Prestations provinciales ou territoriales pour enfants | D | D |

| Prestations d’assistance sociale | A | A |

| Indemnisation des accidents du travail | A | A |

| Allocation canadienne pour les travailleurs | A | A |

| Crédits pour la taxe sur les produits et services et la taxe de vente harmonisée | A | A |

| Transferts gouvernementaux non inclus ailleurs | A/D | A/D/I |

| Impôt fédéral net | A | I |

| Impôts provinciaux ou territoriaux sur le revenu | A/DTableau 4 Note 1 | I |

|

A = Compilé directement à partir des dossiers administratifs fiscaux D = Dérivé en fonction des spécifications des programmes I = Imputé à l'aide des données administratives auxiliaires connexes et des caractéristiques démographiques

|

||

Le tableau 5 indique la variation en pourcentage du nombre de bénéficiaires d’un revenu, le montant agrégé reçu de différentes sources de revenu et le montant moyen reçu avant et après le contrôle et l’imputation dans le cadre des recensements de 2006, de 2016 et de 2021. La variation du montant agrégé présentée au tableau 5 était généralement plus élevée que l’impact de l’imputation présentée au tableau 11. La principale différence est le fait que l’incidence des contrôles déterministes et l’imputation des données dans le cas des non-répondants complets sont examinées dans cette section.

Compte tenu des taux de couplage aux fichiers d’impôt T1 et aux dossiers de l’ARC dans le cadre du Recensement de 2021, plus d’imputation a été nécessaire pour le revenu comparativement au Recensement de 2016. Cette imputation était toutefois moins importante que celle effectuée lors du Recensement de 2006. Dans le cadre du Recensement de 2021, le nombre de bénéficiaires d’un revenu total a augmenté de 9,5 % pendant le contrôle et l’imputation. Le montant agrégé du revenu total dans le fichier a augmenté de 8,2 %, et le revenu total moyen a affiché une légère baisse de 1,2 %, soit 662 $.

Les salaires et les traitements, qui représentaient près de 63 % du revenu total agrégé et constituaient une source de revenu pour environ deux tiers de la population cible ayant un revenu, ont affiché une hausse moins prononcée de 8,9 % du nombre de bénéficiaires et une augmentation de 7,8 % du montant agrégé. Cela est attribuable à l’utilisation des feuillets T4, qui ont permis de dénombrer un nombre supplémentaire de 1,32 million de personnes touchant des salaires et des traitements, en plus de celles dénombrées à l’aide des fichiers T1 (6,8 % du nombre total de bénéficiaires), ce qui représente 5,6 % du montant agrégé des salaires et des traitements. Environ 33 % des 1 583 000 enregistrements imputés au moyen des salaires et des traitements provenaient de ménages non répondants, et 67 % provenaient de répondants dont les renseignements ne pouvaient pas être couplés aux dossiers de l’ARC.

Comme dans le cas des recensements précédents, la variation lors de l’imputation du nombre de bénéficiaires et du montant agrégé du revenu net provenant d’un travail autonome non agricole était supérieure aux valeurs observées pour d’autres sources de revenu. Cette situation s’explique principalement par l’absence relative de renseignements pouvant orienter l’imputation en l’absence d’une déclaration de revenus puisqu’aucun feuillet d’impôt correspondant n’est produit par des entités externes. Ainsi, la répartition des montants imputés correspond à peu près à la répartition des déclarants.

La mesure dans laquelle les données sur les prestations pour enfants et d’autres transferts gouvernementaux ont été imputées a diminué considérablement en 2016 et en 2021 par rapport aux recensements passés. Cette diminution s’est produite parce que certaines des principales composantes de ces deux sources de données ont été extraites des fichiers des prestations pour enfants et des fichiers des crédits pour la TPS et la TVH de l’ARC plutôt que d’être calculées de façon déterministe.

L’ampleur de l’imputation effectuée pour d’autres transferts gouvernementaux en 2021 semblait faible par rapport à celle des recensements précédents parce que la plupart des prestations et des mesures de soutien du revenu du gouvernement liées à la COVID-19 étaient comprises dans les autres transferts gouvernementaux. Celles-ci représentent environ 75 % des bénéficiaires d’autres transferts gouvernementaux et 69 % du montant agrégé. Pour la grande majorité des prestations et des mesures de soutien liées à la COVID-19 (en particulier les prestations et les mesures de soutien fédérales), les renseignements ont été compilés directement à partir des dossiers de l’ARC.

L’incidence du contrôle et de l’imputation sur les autres transferts gouvernementaux, à l’exception des composantes liées à la COVID-19, était semblable à celle du cycle du Recensement de 2016.

L’imputation des données relatives à l’impôt sur le revenu a également diminué par rapport aux cycles précédents. Cette diminution découle d’un changement dans le calcul de l’incidence du contrôle et de l’imputation et non d’un changement dans la façon dont les impôts sur le revenu sont compilés. Dans le cycle actuel et les cycles précédents du recensement, les données relatives à l’impôt sur le revenu provincial des résidents vivant au Québec ont dû être imputées de façon déterministe, car l’impôt sur le revenu provincial du Québec est géré de façon indépendante, ce qui fait que les montants de l’impôt sur le revenu n’étaient pas disponibles, même pour les répondants dont les renseignements ont pu être couplés à un dossier de déclarant de l’ARC. Pour le cycle du Recensement de 2021, les répondants du Québec dont les données ont été couplées à un dossier de déclarant n’ont pas été comptés dans le calcul de l’incidence de l’imputation. Cette approche était plus cohérente aux indicateurs d’imputation élaborés pour d’autres domaines spécialisés dans le cadre du Recensement de 2021.

Comparabilité au fil du temps

Comme il est énoncé dans la section Concepts au fil du temps, Statistique Canada examine et met à jour les concepts du revenu pour s’assurer qu’ils demeurent à jour en fonction de l’évolution de la société et des bases de données.

On s’attend à ce que les comparaisons des renseignements sur le revenu entre les cycles de recensement soient différentes en raison des changements dans les concepts et les tendances du revenu. Pour démontrer la comparabilité au fil du temps et comprendre où il faut faire preuve de prudence dans l’évaluation des tendances pour des sources détaillées particulières, il est préférable de comparer les tendances entre différentes sources de données.

Les principales tendances du revenu dégagées du recensement correspondaient à celles d’autres sources de données. De plus amples renseignements sur la comparaison des données au fil du temps sont présentés dans la section qui suit.

Comparabilité avec d’autres sources de données

Comme pour toutes les sources de données produites par Statistique Canada, la qualité des renseignements sur le revenu du Recensement de 2021 qui sont diffusés a été évaluée à l’interne avant la publication. Dans le cadre de cette évaluation, les données sur le revenu ont été comparées, dans la mesure du possible, avec d’autres sources de données. De nombreux facteurs ont une incidence sur les comparaisons des données sur le revenu d’une source de données à une autre. La comparabilité est notamment influencée par les différences sur le plan des populations cibles, des périodes de référence, des méthodes d’échantillonnage et de collecte et des approches en matière de traitement des données.

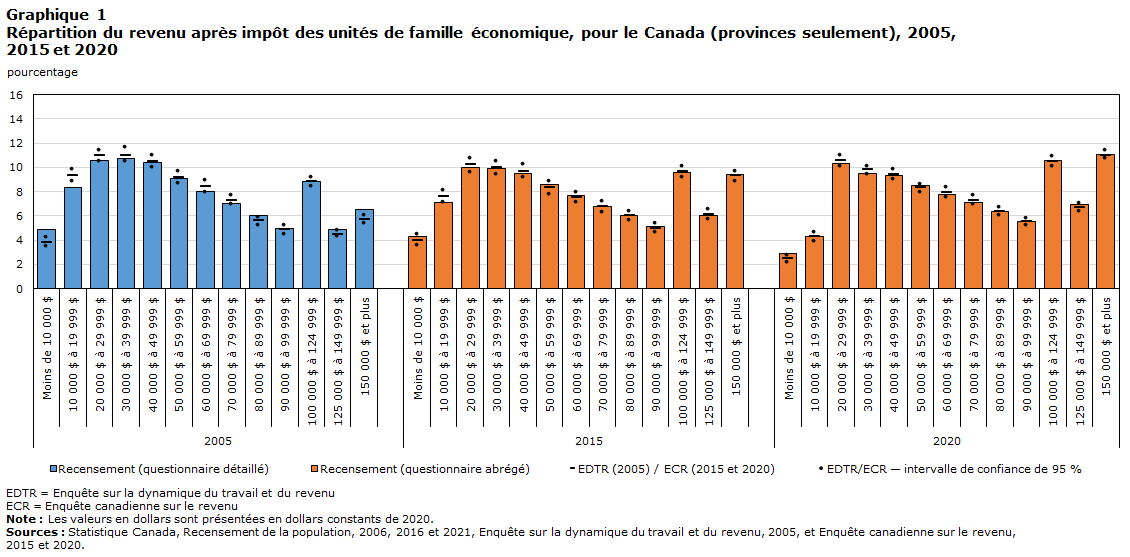

Les principales sources de données utilisées à des fins de comparaison étaient les estimations du revenu provenant de l’Enquête canadienne sur le revenu (ECR) de 2015 et de 2020 et d’une variété de fichiers du revenu détenus par Statistique Canada et dérivés des données obtenues de l’ARC. Les divers fichiers du revenu sont désignés ci-après sous le nom de « fichier du revenu ». De plus amples renseignements sur ce fichier du revenu sont présentés dans la description du couplage de microdonnées pour le Fichier administratif principal du revenu personnel, qui se trouve sur la page Web des soumissions de 2017 de Statistique Canada.

Aux fins d’évaluation, les estimations du Recensement de 2021 ont aussi été comparées à celles du Recensement de 2016.

Pour le Recensement de 2021 et le fichier du revenu, les renseignements des fichiers T1, des feuillets d’impôt et des dossiers de prestations de l’ARC ont été utilisés pour compiler et calculer le revenu. Pour l’ECR, les renseignements sur le revenu ont été principalement tirés des fichiers T1 uniquement.

Toutes les sources susmentionnées ont différents niveaux de couverture puisqu’elles sont produites au moyen de différentes méthodes. Par exemple, les estimations de l’ECR comprennent les corrections apportées pour tenir compte du sous-dénombrement net de la population, tandis que les estimations du recensement et du fichier du revenu ne comprennent pas cette correction.

Les tableaux sur le revenu du Recensement de 2021 visent toutes les personnes dans les ménages privés qui vivent habituellement au Canada. Cela comprend les personnes vivant dans les réserves et les établissements; les résidents permanents et les résidents non permanents, comme les personnes qui revendiquent le statut de réfugié, les titulaires de permis de travail ou d’études et les membres de leur famille vivant avec ces personnes. La population cible de l’ECR exclut les résidents du Yukon, des Territoires du Nord-Ouest et du Nunavut, ainsi que les personnes vivant dans les réserves.

Comme dans l’ECR, les tableaux sur le revenu du recensement ont également exclu les personnes vivant dans des logements collectifs institutionnels comme les hôpitaux, les établissements de soins infirmiers et les pénitenciers; les citoyens canadiens vivant à l’étranger; les membres à temps plein des Forces armées canadiennes qui sont en poste à l’extérieur du Canada et les résidents étrangersNote 2.

Aucune des exclusions ci-dessus ne s’applique au fichier du revenu en raison de sa nature administrative et des renseignements limités disponibles sur le type de logement.

Compte tenu de la sensibilité de la plupart des indicateurs de revenu à ces différences méthodologiques, les utilisateurs doivent faire preuve de prudence lorsqu’ils comparent les estimations de revenu du Recensement de 2021 aux données d’enquêtes sur le revenu des ménages, aux données administratives ou aux données de recensements antérieurs. Les résultats de quelques exercices de comparaison sont présentés ci-dessous.

De plus, comme l’ECR est une enquête-échantillon, les estimations sont sujettes à la variabilité d’échantillonnage. Ainsi, les comparaisons avec les estimations fondées sur une seule année dans l’ECR peuvent différer des comparaisons avec les tendances à long terme observées sur plusieurs années de données.

Revenu des particuliers selon la source

Les principales statistiques du recensement et des sources de comparaison (ECR et fichier du revenu) étaient, pour la plupart, comparables.

| Source | Recensement | ECR | Fichier de revenu | Recensement | ECR | Fichier de revenu | Recensement | ECR | Fichier de revenu |

|---|---|---|---|---|---|---|---|---|---|

| Médiane de 2015 ($) | Médiane de 2020 ($) | Variation en % (2015 à 2020) | |||||||

| Revenu total | 36 994 | 35 759 | 34 747 | 41 054 | 39 527 | 38 764 | 11,0 | 10,5 | 11,6 |

| Revenu d’emploi | 36 424 | 35 994 | 35 371 | 37 358 | 36 101 | 35 972 | 2,6 | 0,3 | 1,7 |

| Salaires, traitements et commissions | 38 466 | 37 659 | 37 214 | 39 991 | 38 911 | 38 204 | 4,0 | 3,3 | 2,7 |

| Revenu net provenant d’un travail autonome | 7 263 | 8 170 | 7 142 | 4 495 | 4 666 | 4 183 | -38,1 | -42,9 | -41,4 |

| Revenu de placement | 837 | 812 | 882 | 623 | 634 | 626 | -25,6 | -21,9 | -29,0 |

| Revenu d’un régime de retraite privé | 17 687 | 17 334 | 16 599 | 18 208 | 18 400 | 17 058 | 2,9 | 6,1 | 2,8 |

| Revenu du marché non inclus ailleurs | 1 589 | 1 094 | 1 329 | 1 750 | 1 540 | 1 814 | 10,1 | 40,8 | 36,5 |

| Transferts gouvernementaux | 5 920 | 5 560 | 5 596 | 9 766 | 9 897 | 10 017 | 65,0 | 78,0 | 79,0 |

| Pension de la Sécurité de la vieillesse et Supplément de revenu garanti | 7 343 | 7 343 | 7 345 | 7 664 | 7 664 | 7 664 | 4,4 | 4,4 | 4,3 |

| Prestations du Régime de pensions du Canada ou du Régime de rentes du Québec | 8 032 | 8 058 | 7 893 | 8 147 | 8 265 | 8 035 | 1,4 | 2,6 | 1,8 |

| Prestations d’assurance-emploi | 6 075 | 6 117 | 6 140 | 5 730 | 5 500 | 5 730 | -5,7 | -10,1 | -6,7 |

| Prestations pour enfants | 4 155 | 2 884 | 4 158 | 5 854 | 5 285 | 6 013 | 40,9 | 83,3 | 44,6 |

| Autre revenu provenant de sources publiques | 675 | 834 | 708 | 1 966 | 2 148 | 1 991 | 191,3 | 157,6 | 181,2 |

| Impôts sur le revenu | 6 824 | 6 502 | 6 605 | 6 558 | 6 057 | 6 171 | -3,9 | -6,8 | -6,6 |

| Revenu après impôt | 33 383 | 32 594 | 31 801 | 36 970 | 35 836 | 35 209 | 10,7 | 9,9 | 10,7 |

|

ECR = Enquête canadienne sur le revenu Note : Les valeurs en dollars sont exprimées en dollars constants de 2020. Sources : Statistique Canada, Recensement de la population, 2016 et 2021, Enquête canadienne sur le revenu, 2015 et 2020, et divers fichiers de revenu détenus par Statistique Canada, dérivés des données fournies par l’Agence du revenu du Canada, 2015 et 2020. |

|||||||||

Pour ce qui est du revenu total, le recensement comptait moins de bénéficiaires que l’ECR (3,8 %) et le fichier du revenu (7,2 %) en 2020, et la somme agrégée était supérieure de 1,8 % à celle de l’ECR et inférieure de 3,2 % à celle du fichier du revenu. Ces écarts mineurs étaient attendus, compte tenu des différentes populations cibles décrites plus haut. En ce qui concerne les montants médians et moyens du revenu total, ils étaient également plus élevés; les estimations du recensement étaient d’environ 4 % à 6 % plus élevées que les estimations des deux autres sources. Selon les sources de données, tous les indicateurs susmentionnés ont suivi des tendances de croissance très similaires de 2015 à 2020. Par exemple, la croissance du revenu médian était de 11,0 % selon le recensement, de 10,5 % selon l’ECR et de 11,6 % selon le fichier du revenu.

Pour ce qui est du revenu d’emploi, le recensement comptait également moins de bénéficiaires que l’ECR (1,9 %) et le fichier du revenu (3,6 %). Comme dans le cas du revenu total, la somme agrégée était supérieure de 3,7 % à celle de l’ECR et inférieure de 1,2 % à celle du fichier du revenu. En 2020, le revenu d’emploi médian et moyen du recensement a été d’environ 2 % à 5 % plus élevé que celui des deux autres sources. La croissance du revenu d’emploi médian de 2015 à 2020 s’est chiffrée à 2,6 % selon le recensement, comparativement à 0,3 % selon l’ECR et à 1,7 % selon le fichier du revenu.

Les statistiques relatives à d’autres sources de revenu pourraient révéler davantage de différences entre le recensement et les deux autres sources. Ces différences peuvent être attribuables à des problèmes que l’on peut diviser en trois grandes catégories : les problèmes de couverture, les différences sur le plan du traitement et les changements liés aux formulaires et aux feuillets d’impôt de l’ARC.

Problèmes de couverture

Dans les tableaux normalisés, le recensement indique un nombre moindre de bénéficiaires de prestations du programme de la Sécurité de la vieillesse, du Régime de pensions du Canada et du Régime des rentes du Québec que le fichier du revenu, principalement en raison des différences de couverture. Dans le fichier du revenu, les données des personnes admissibles à ces prestations durant l’année 2020, y compris celles vivant dans des logements collectifs comme les résidences pour personnes âgées et les établissements de soins infirmiers, sont recueillies. Quant aux données du recensement publiées, elles ne couvraient que les personnes vivant toujours dans un ménage privé en mai 2021. Lorsque les personnes vivant dans un logement collectif étaient comprises dans les données, l’écart du nombre de bénéficiaires et l’écart des montants agrégés entre les deux sources de données étaient beaucoup plus faibles. En revanche, les montants médians étaient essentiellement les mêmes dans le recensement en 2020 et dans les autres sources, indépendamment des ajustements de couverture.

Le recensement montre aussi un nombre moindre de personnes qui reçoivent certains types d’autres transferts gouvernementaux comparativement aux données du fichier du revenu. Cela était particulièrement vrai pour l’aide sociale et certaines prestations liées à la COVID-19, notamment la Prestation canadienne de relance économique (PCRE), la Prestation canadienne de la relance économique pour proches aidants (PCREPA), la Prestation canadienne de maladie pour la relance économique (PCMRE), les majorations liées à la Sécurité de la vieillesse et au Supplément de revenu garanti ainsi que les prestations aux personnes handicapées, dont le nombre estimatif de bénéficiaires et le montant agrégé étaient inférieurs d’environ 14 % à 29 % à l’estimation du fichier du revenu.

Les estimations relatives à la Prestation canadienne d’urgence (PCU), qui représente la plus grande partie des prestations liées à la COVID-19, étaient inférieures d’environ 10 % dans le recensement par rapport au fichier du revenu pour ce qui est du nombre de bénéficiaires et de la somme agrégée. La Prestation canadienne d’urgence pour étudiants (PCUE) était la seule prestation liée à la COVID-19 pour laquelle le nombre de bénéficiaires et la somme agrégée étaient plus élevés (d’environ 4 %) dans le recensement. Les montants médians d’aide sociale et de prestations liées à la COVID-19 étaient essentiellement les mêmes dans le recensement et le fichier du revenu. Les moyennes se situaient à moins de cinq points de pourcentage.

Ces différences sont liées aux différences de couverture décrites au début de la présente section. De plus, comme le montre un rapport précédent sur la couverture du recensement (Rapport technique sur la couverture, Recensement de la population, 2016, Statistique Canada, produit no 98-303-X au catalogue), certains groupes, comme les hommes et les personnes de 18 à 34 ans, sont moins susceptibles de participer au recensement. Certaines personnes dans ces groupes avaient également tendance à recevoir certaines prestations liées à la COVID-19.

Différences sur le plan du traitement

Trois aspects présentaient des chiffres légèrement différents, surtout en raison des méthodes de traitement des données employées. Certaines incongruités dans les estimations du revenu net provenant du travail autonome et du revenu de retraite entre le recensement et le fichier du revenu peuvent être attribuées en grande partie à une stratégie de traitement différente des non-déclarants. Certaines différences dans les estimations des prestations pour enfants entre le recensement et l’ECR peuvent être attribuées à différentes méthodes de dérivation.

Il existe peu de renseignements sur le revenu net provenant d’un travail autonome pour les non-déclarants puisqu’aucun feuillet d’impôt correspondant n’est produit par des entités externes. Comme le montre la section Incidence du contrôle et de l’imputation, le recensement a imputé un peu moins du cinquième des bénéficiaires d’un revenu provenant d’un travail autonome. Les estimations du fichier du revenu ne comprenaient pas l’imputation pour les non-déclarants en raison de l’absence de renseignements supplémentaires. Ainsi, les estimations du revenu net provenant d’un travail autonome étaient plus élevées dans le recensement que dans le fichier du revenu. Le nombre de bénéficiaires ayant un revenu net provenant d’un travail autonome était supérieur de 4,6 %; le montant agrégé était supérieur de 11,1 %; la médiane était supérieure de 7,5 %.